天天财经讯,据不完全统计,上海浦东发展银行股份有限公司(下称浦发银行 600000.SH)及旗下分支行今年以来已累计被罚超千万元,被罚原因包括但不限于:贷款管理不到位、互联网贷款贷后管理不到位、现金管理活动严重不审慎、理财资金违规流入限制性领域等。

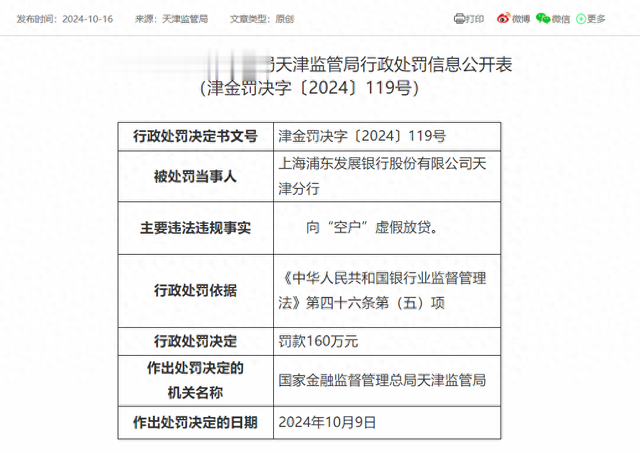

近日,浦发银行天津分行因存在向“空户”虚假放贷的违法违规事实,被国家金融监督管理总局天津监管局罚款160万元。同时,该分行直营中心客户一部副总经理肖某被警告并罚款10万元。

2018年6月8日,银保监会、中国人民银行联合发布《关于完善商业银行存款偏离度管理有关事项的通知》(以下简称《通知》)提出,商业银行应完善薪酬管理制度,改进绩效考评体系,加强存款的基础性工作,强化存款日均贡献考评,从根源上约束存款“冲时点”行为。

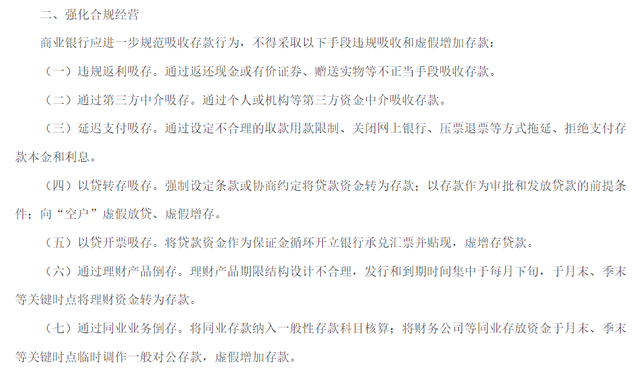

在强化合规经营方面,《通知》要求,商业银行不得采取以下手段违规吸收和虚假增加存款:一是违规返利吸存。通过返还现金或有价证券、赠送实物等不正当手段吸收存款。

二是通过第三方中介吸存。通过个人或机构等第三方资金中介吸收存款。

三是延迟支付吸存。通过设定不合理的取款用款限制、关闭网上银行、压票退票等方式拖延、拒绝支付存款本金和利息。

四是以贷转存吸存。强制设定条款或协商约定将贷款资金转为存款;以存款作为审批和发放贷款的前提条件;向“空户”虚假放贷、虚假增存。

五是以贷开票吸存。将贷款资金作为保证金循环开立银行承兑汇票并贴现,虚增存贷款。

六是通过理财产品倒存。理财产品期限结构设计不合理,发行和到期时间集中于每月下旬,于月末、季末等关键时点将理财资金转为存款。

七是通过同业业务倒存。将同业存款纳入一般性存款科目核算;将财务公司等同业存放资金于月末、季末等关键时点临时调作一般对公存款,虚假增加存款。

据国家监督管理总局官网披露的行政处罚信息表里,主要违法违规事实里因向“空户”虚假放贷的,仅浦发银行天津分行一家。

业绩方面,截至今年上半年浦发银行实现营业收入882.48亿元,同比下降3.27%,净利润却逆势增长16.64%,达269.88亿元。

这一成绩是浦发银行在历经连续三年营收与净利润“双降”后,再度恢复增长。而增利不增收的背后是浦发银行对信用减值损失的控制。财报来看,上半年浦发银行计提了325.46亿的信用减值损失,比去年同期少了近59亿,降幅超15%,净利润得以增厚。

从营收占比情况看,上半年利息净收入占比下降0.46个百分点至65.78%,非利息净收入比营业收入则上升0.46个百分点至34.22%,其中,手续费及佣金净收入比营业收入下降1.38个百分点至13.92%。

在净息差方面,浦发银行上半年净息差为1.48%,较上年同期下降8个基点,较上年末下降4个基点,浦发银行净息差降幅在逐步收窄。

从经营质量来看,虽然浦发银行的不良率确实是下降的,从2023年末的1.48%降到了1.41%,但实际不良贷款总额依然是增长的,较上年末增加 5.60 亿元,达到747.58亿元。此外公司关注类贷款高达1220.96亿,比上年末多了近50亿,同比增长4.25%,而逾期贷款1126.79亿,同比增长11.20%,其经营质量有所下滑。

从不良贷款的行业分布来看,房地产行业的不良贷款依旧高企,对浦发银行的经营质量造成拖累。报告期内,浦发银行的房地产贷款余额位居企业贷款第三,占总贷款的比例为7.18%,该比例较去年同期增加29个百分点,房地产领域的不良贷款率为2.74%,对浦发银行的整体不良率有所提升。